VC上榜机构的留存率为44%,而PE留存率仅为13.33%,

同时管理美元基金与人民币基金,成为一线机构的标配,

管理基金规模井喷,十年间扩张超10倍……

十年弹指一挥间,回头却不是从前!

或昙花一现,或虎踞龙盘,

透过投中十年连续发布的中国VC/PE行业

机构榜单和人物榜单,我们发现了诸多行业变迁。

这一组组一手数据不仅见证了中国VC/PE史上波澜壮阔

和激动人心的进化历程,

也成为反映VC/PE行业发展沿革不可或缺的晴雨表。

回首十年,梳理VC/PE的巨变,见证趋势的力量。

下边就看一看,

透过投中十年榜单,

我们发现了这样的十大惊人秘密!

来源| 投中研究院

十大趋势

趋势一

本土VC/PE机构强势崛起,

从边缘成长为主流

趋势二

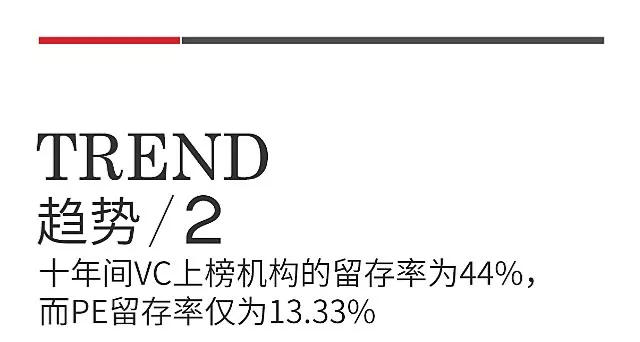

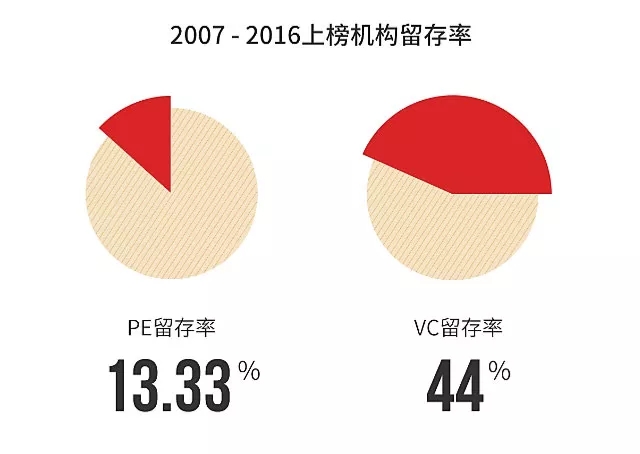

十年间VC上榜机构的留存率为44%,

而PE留存率仅为13.33%

趋势三

VC/PE机构强者恒强,马太效应显现

趋势四

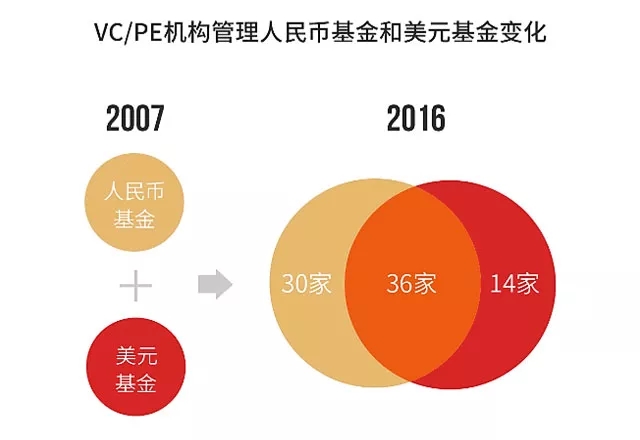

同时管理美元基金与人民币基金,

成为一线机构的标配

趋势五

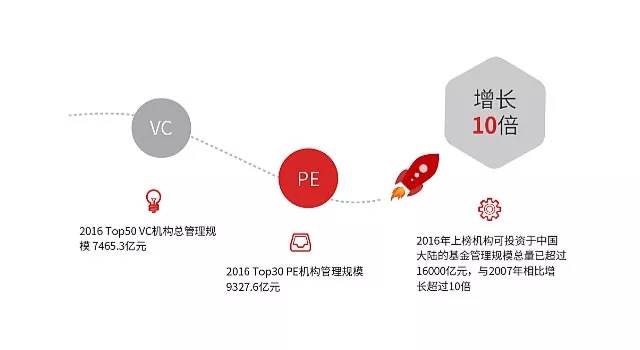

VC/PE机构管理基金规模井喷,

十年间扩张超10倍

趋势六

明星投资人纷纷自立门户,

Founder’s fund成为新潮

趋势七

VC/PE机构加速进化与裂变,

老牌机构变身黄埔军校

趋势八

退回渠道大幅拓宽,

但过程依旧步履蹒跚

趋势九

国有创投混改尝试,初见成效

趋势十

LP群体不断扩容,机构化趋势明显

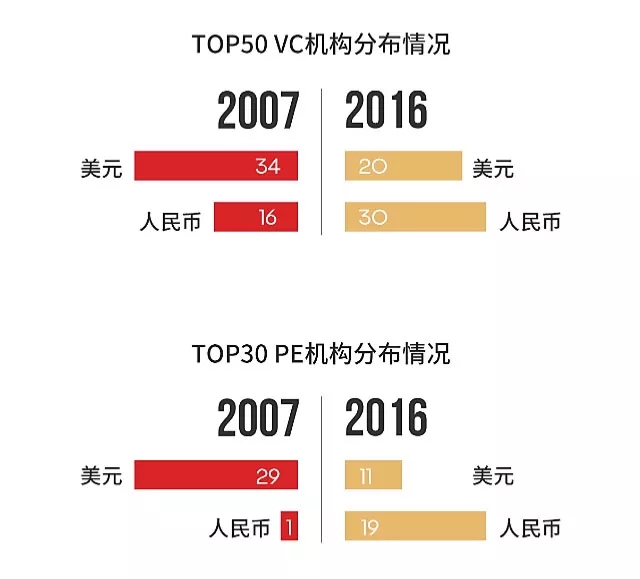

本土机构和人民币基金强势崛起,这是过去十年VC/PE行业最显著的进化特征。

通过投中榜可以看到,2007年,投中榜上榜的VC与PE机构,外资机构占据了绝对主流,分别占到68%和97%。从管理的基金类型来看,美元基金占主导地位,“两头在外”是最大的特色。彼时,非主流本土机构尚在孕育发展。

这一现象在2016年已完全颠覆。从2016年投中榜上榜的VC与PE机构来看,本土机构无疑已成为主流,分别占到60%和63%。在双创政策的推动下,企业对于本土基金的青睐、国家经济新旧动能的转换、多层次资本市场的发展、国内退出渠道的完善促成人民币基金的强势崛起,人民币基金在市场中的地位不断提高,呈现出基金募集在国内,退出在国内的趋势。

十年大浪淘沙,这在VC/PE机构领域尤为明显。投中研究院的分析数据显示,对投中榜进行盘点分析的过程中发现,历年最佳VC榜单中前50位的排名,50%左右都会发生变化。

如,2007年上榜的Top50 VC机构,在2016年榜单上仅剩22家,这表示新兴VC机构的批量涌入以及资本流通速度的不断加快使得老牌投资机构需要更好的布局来应对新一轮格局的变化。而Top30 PE机构仅剩下惊人的4家,留存率仅为13.33%,对比2016年上榜机构不难发现外资PE逐渐本土化,PE之间的竞争异常激烈。

在投中榜中,历年Top 10 VC/PE的机构都代表着行业当年的最高荣誉,也成为业内参考的重要标准。在过去十年获得Top 10 次数最多的VC/PE 机构无疑是VC/PE 行业的最强者。通过历年观察,强者恒强、弱者愈弱这一马太效应在TOP 10遴选中表露无遗。以下为10年间投中榜上榜5次及以上的VC/PE机构统计:

人民币机构管理的是人民币基金,而美元机构管理的是美元基金,“两头在外”一度成为VC/PE显著特点。在2007 年,管理人民币基金和管理美元基金的VC/PE 机构可谓泾渭分明,双方中间似乎有条不可逾越的中间地带,相互之间从未有过交集。到了2016 年,之前管理美元基金机构如IDG、软银、赛富、鼎晖、弘毅等,多数是人民币基金和美元基金并行。而管理人民币基金机构如达晨、深创投也开始尝试管理美元基金。

同时管理人民币基金和美元基金正在逐渐成为中国一线VC/PE 的标配,能够同时获得美元LP 和人民币LP 的认可,可以充分体现这些机构的竞争力。未来,这些双币种基金管理机构将成为中国VC/PE 行业国际化的主力军。

截至2017年11月底,根据中国证券投资基金业协会披露,私募股权、创业投资基金管理人达12764家,管理正在运作的基金27560只,管理基金规模扩大至6.93万亿元。

根据投中榜统计,2016 Top50 VC机构总管理规模达7465.3亿元,2016 Top30 PE机构管理规模达9327.6亿元,上榜机构可投资于中国大陆的基金管理规模总量已超过16000亿元,对比2007上榜机构的管理规模增长速度超过10倍。

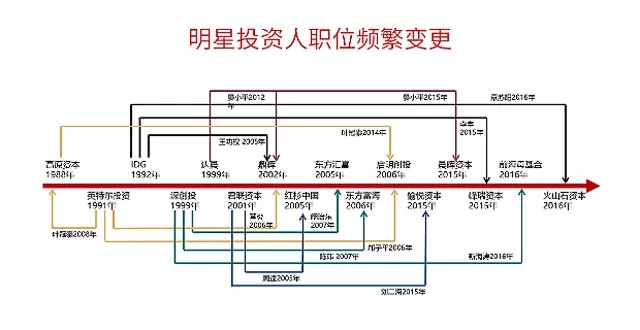

在过去十年中,明星投资人自立门户的数字逐年上涨,从机构出走后他们纷纷成立自己的基金。这表明过去十年中国VC/PE 行业处于快速发展期,行业非常活跃,给予从业者各显神通的历史性机会。

这一过程中Founder’s fund 共经历了两波大的浪潮。

一是逃离美元机构。对于美元基金在中国的管理者而言,中国区管理者缺少投资中国项目的最终决策权和利益一致性,加之投资机会众多,明星投资人纷纷成立founder’s fund 获得决策权和收益权,自己当家做主;二是从本土老牌机构出来,自立门户。

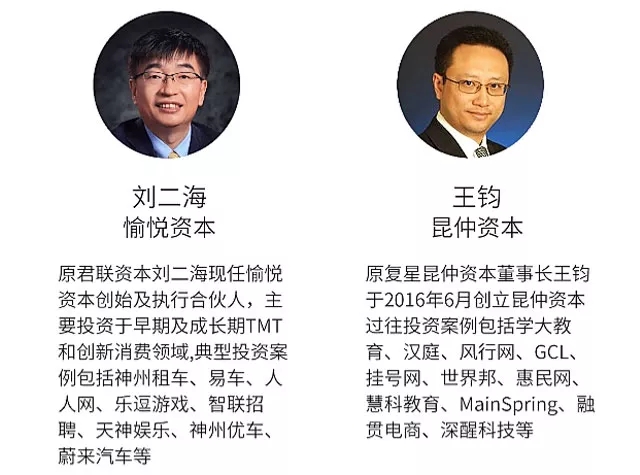

随着明星投资人不断自立门户创立新机构,老牌VC/PE机构变身黄埔军校,为中国VC/PE行业培养了大量新时代中坚力量。在最近的四年时间里,从IDG出来的投资人创办了多家创投机构,如高榕资本、火山石资本、济峰资本、博派资本与峰瑞资本等。

2013年底,原IDG合伙人及副总裁张震、高翔和岳斌创办了高榕资本,目前已管理四只美元基金和三支人民币基金,基金总额约110亿人民币;2014年1月,原IDG合伙人毛丞宇创立云启资本,目前管理一支美元基金,两支人民币基金,管理规模约20亿人民币;2015年,原IDG合伙人余征坤创办专业型医疗基金—济峰资本,目前分别管理了5亿的美元基金和14.5亿的人民币基金;2015年,原合伙人李丰与林中华等人成立覆盖人民币、美元的全链条VC—FreesFund峰瑞资本。除此次之外,原IDG资本资深合伙人章苏阳于2016年荣誉退休后创立火山石资本。

原鼎晖的投资人分别创立了晨晖资本、弘晖资本、执一资本及复兴昆仲资本等。2014,原鼎晖高级合伙人王晖创办弘晖资本,目前管理美元和人民币双币种基金;2014,原鼎晖陈文江创立专注于TMT创新的创业投资基金—执一资本;原鼎晖创投副总屈田于2014年底创办蝙蝠资本;2015年四月底,晏小平从鼎晖辞职创办晨晖资本,目前旗下管理三支人民币基金,规模共20亿元;除此之外,梁隽樟曾就职于鼎晖创投,后加入复兴昆仲资本,于2016年与王钧、鲍周佳共同创办昆仲资本。

同时,VC/PE机构本身加速从1.0进化到2.0阶段。

2007 的VC/PE 市场,项目退出严重依赖境外市场。随着2009 年创业板开通和多层次资本市场的建设,VC/PE 的国内退出渠道大幅拓宽。此前曾上榜投中榜的老牌VC/PE 机构在2010-2012,2016-2017 通过国内资本市场退出都取得了丰硕的成果。其中,2017参投中企IPO机构Top3如下:

但由于国内资本市场特点,排队上市企业居高不下,加之2017年出台减持新规,使得VC/PE通过国内资本市场退出仍然面临巨大的挑战。

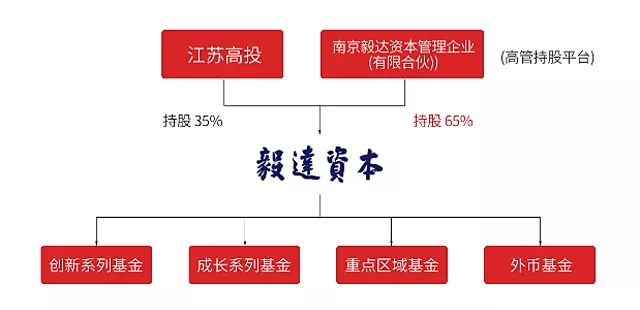

过去十年,老牌国有VC/PE市场化脚步不断加快,如达晨创投、江苏高投、深创投等在市场化混该方面进行了积极尝试,一定程度上实现了把国有创投利益与从业者利益捆绑,从以上几个机构的发展势头来看,国有创投混改初见成效。

江苏高投于2014年2月成立毅达资本,采取大胆的股权激励法,由管理团队持股65%,不仅能获得carry,还能通过跟投旗下子基金或项目方式获得超额收益,最大程度地调动GP的积极性。

成立于2000年4月的达晨创投是国内最早市场化运作的本土创投机构之一。2008年之前,达晨创投适用的是公司制。2008年,有限合伙制的私募股权基金在《合伙企业法》中获得明确的法律地位。同年,达晨创投成立投资管理公司,旗下的子基金全部变为合伙制,吸收战略伙伴参与,激励和决策机制参照国际惯例,允许跟投和项目净利奖励,同时达晨创投和管理团队在子基金GP中持股。

在2007 年,中国VC/PE 基金的LP 主要以高净值个人为主。十年过去了,市场上的各类机构LP开始配置VC/PE 资产,并逐步成为LP 的主力军。LP 机构化标志着中国VC/PE 行业开始走向高质量发展阶段。

无论是过往的波澜壮阔,还是未来的百舸争流,对于中国VC/PE行业,过往的十年成就了极不平凡和超越想象,我们也有理由相信,未来十年将更加卓越,更多精彩值得期待。

2017投中年度榜单调研正式起航 期待与您共同

见证荣耀加冕!

投中榜深耕私募股权市场十余年,

十年趋势观察,十载行业洞见,

投中榜记录了十年来的行业春秋,

铭刻了十年来的波澜壮阔。

每年发布的榜单已成为

评价中国VC/PE机构和行业发展状况的最权威、

客观标准与参考。

2017投中年度榜单调研即将启动,

最终榜单将于

第十二届中国投资年会年度峰会重磅发布。

榜单体系将包括

VC/PE机构榜单、投资人榜单及产业榜单,

此次排名主要评选出

2017最佳创业投资机构、

2017最佳私募股权投资机构、

2017最佳创业投资人、

以及2017各细分领域最佳投资机构榜单等。

详细榜单奖项设置、评选标准、以及评选流程

将于近期在投中微信公众号和投中网上公布,

敬请关注。